拆分上市的过程实质上是二级市场投资者的财富被二次分配给了拆分以后的上市公司股东,本身并不能增加新的财富,但是分拆以后子公司的市值却急剧膨胀,于是“分拆上市”变成部分已上市公司高管层寻求一夜暴富的手段

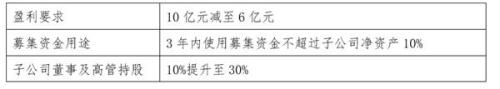

2019年12月证监会发布分拆上市新规(《上市公司分拆所属子公司境内上市试点若干规定》),分拆上市在国外已经屡见不鲜,国内规定也不断开放,相比意见稿分别在盈利要求、募集资金用途、子公司董事及高管的持股上线放宽条件。一时间不少A股上市公司纷纷蠢蠢欲动。

A股境内分拆上市“破冰”,是资本市场改革中的重要一环,有望促进优质化企业融资,更好服务实体经济。但也有一些公司分拆上市的操作,引发了投资者关于公司“管理层只为暴富”的质疑。

金山软件带头拆分上市

金山软件(03888.HK)早有分拆意图,新规一经发布便在科创板上市子公司金山办公(行情688111,诊股)(688111.SH)。不到半年的时间,金山软件先后拆分两家公司分别在上海科创板和纳斯达克上市。

金山办公于2019年11月18日于上海科创板上市,一上市市值就达到将近600亿元,上市半年后市值仍居高不下,维持在1254.47亿元;金山云(KC.O)则在2020年5月8日于纳斯达克上市,股价一开盘就大涨20%,之后股价也一路走高,涨幅超过40%,截至收盘金山云市值达到47.74亿美元(约338亿元人民币)。

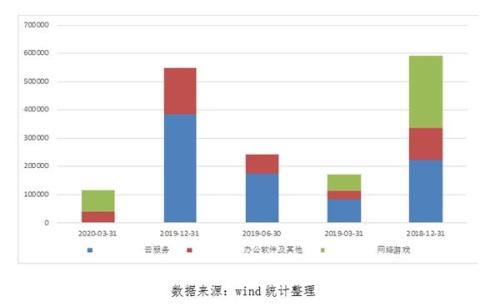

金山软件的主营业务由三大业务板块——网络游戏、云服务、办公软件及服务,变更成只剩下网络游戏业务,当前市值维持在358.97亿元。

最新拆分的两家公司市值都高于金山软件,尤其金山办公市值将近是金山软件的3.5倍,金山系公司总市值为1981.5576亿元,金山办公占比高达63%,金山软件仅占18%。

拆分上市后金山软件第一季度营业收入达到11.7亿元,同比增长了32%,净利润相比去年同期大幅扭亏达到625.7万元,金山云的剥离上市使得经营利润达到3.85亿元,同比增加124%,经营利润呈现出大幅改善,但因为该季度金山云仍然被列入非持续性经营业务,金山云的业务扩张在损益上也影响了金山软件非持续性业务损失,近而影响了净利润表现。

剥离云业务和金山办公以后,网络游戏自然成为金山软件的主要收入来源。2020年第一季度网络游戏业务收入达到7.807亿元,占总体营业收入的66.7%,同比增长30%。

虽然2020年金山软件游戏业务带来的营收较2019年下半年有所增长,但拆分使得游戏业务的占比越来越高,加之网易和腾讯两大巨头的挤压效果逐渐明显,未来的营收不容乐观。据《2019年1-6月中国游戏产业报告》显示,2019年中国游戏用户规模已经达到6.4亿人,反观金山软件每日平均最高同步用户人数,2019年只有60万左右,不过冰山一角。可见金山软件在游戏板块的竞争力还需商榷,盈利能力也有待培养。

游戏市场及监管环境也在不断变化,不仅相关监管政策频出,游戏业务遭遇寒流;整个国内游戏市场同时也正处在增速放缓的大趋势中,虽然受疫情影响,游戏用户规模有了新的增长。但在这样的大环境下,金山软件在锁定老用户群的同时创造新用户群似乎难上加难。

首个在境内拆分上市“吃螃蟹”的金山系公司市值翻了5倍,可谓“一夜暴富”,但新的融资是否能推动企业走向更优质的未来,只能交给时间回答了。

“赶趟儿”的公司市场反应相对平淡

拆分上市的过程实质上是二级市场投资者的财富被二次分配给了拆分以后的上市公司股东,新规发布后有26家上市公司纷纷发布公告称要将子公司拆分上市。其中21家公司股价都在发布预案当日呈上涨趋势,其中市场反应最好的当属江苏国泰(行情002091,诊股)(002091.SZ),当日股价涨幅达到10.06%,一路涨停。联美控股(行情600167,诊股)(600167.SH)、岭南股份(行情002717,诊股)(002717.SZ)和紫江企业(行情600210,诊股)(600210.SH)当日也同样涨停;与之相反延安必康(行情002411,诊股)(002411.SZ)股价当日反倒跌停。

值得注意的是,预案发布后一周的平均收盘价几乎都呈现回落,尤其是安正时尚(行情603839,诊股)(603839.SH)股价下跌10.4%。。

比较预案发布日收盘价和6月10日收盘价,披露分拆上市预案的26家公司中只有10家股价上涨,其中涨幅最大的是广电运通(行情002152,诊股)(002152.SZ),从预案发布时的9.74元每股涨到11.79元每股,涨幅达到21.05%。

剩余16家上市公司6月10日收盘价相较预案发布当日收盘价均不同幅度下跌,长春高新(行情000661,诊股)(000661.SZ)近两日股价波动较大,但并非由拆分预案的发布而引起,因此作为偏离值剔除。其中延安必康股价跌幅最明显,从预案发布时的8.84元每股跌至6.91元每股,跌幅为21.83%。

由此可见,市场反应平淡,投资者对拆分上市并非全盘买账。

新规条件放宽不等于监管放宽

有市场人士炮轰“分拆上市”,认为分拆本身并不能增加新的财富,子公司分拆前后并没有本质上的区别,但是分拆以后子公司的市值却急剧膨胀。“分拆上市”恐变成部分已上市公司高管层寻求一夜暴富的手段。

新规确实放宽了分拆条件,但这并不意味着监管也同时放开。

新规首先就规定上市公司要具备一定的盈利能力,要求最近3个会计年度连续盈利,且最近3个会计年度扣除按权益享有的拟分拆所属子公司的净利润后,归属上市公司股东的净利润以扣除非经常性损益后孰低值计算,累计不低于6亿元,下表是26家上市公司三年报告期内的净利润,其中安正时尚三年累计的净利润较低,,是否能成功拆分还是未知数。此外,厦门钨业(行情600549,诊股)、紫江企业、延安必康虽然累计超过6亿元,但最近两年净利润都呈下降趋势,拆分后盈利能力或受影响。

其中延安必康还于5月22日收到深圳证券交易所关于年报的问询函,延安必康在6月5日就在建工程、固定资产、应收帐款等一系列问题给出回复。

保利地产(行情600048,诊股)期望将物业板块拆分上市、大全新能源(DQ.US)考虑未来两年内将主要运营子公司新疆大全在上海证券交易所科创板上市、比亚迪(行情002594,诊股)也预计2022年将电池业务拆分上市。

26家上市公司拆分上市前路还未知,后继者已在路上,拆分热潮还在继续。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。